A股美容护理投资十强 国货迎来“龙抬头”|年终盘点和2024新年展望

|

《投资者网》乔丹 爱美之心,人皆有之。美容护理已融入消费者的日常生活中,其需求和增长空间持续扩大。中国化妆品行业展现出巨大的增长潜力。 国家统计局数据显示,2000年-2022年,我国化妆品零售总额从132亿元跃升至3936亿元,22年间复合增长率高达16.7%,远超同期人均可支配收入11%的复合增长率。 近年来,国产品牌在市场份额和品牌影响力上的提升,使得化妆品市场竞争愈发激烈。多年的高速发展让众多投资者看到了国产品牌长期、优质发展的潜力,特别是一些在研发、产品力和营销能力上表现突出的美容护理上市公司,赢得了众多投资者的青睐。 为了给投资者提供有价值的参考信息,《投资者网》推出“年终盘点及2024新年展望”系列专题。我们将通过多维度的硬指标,深入挖掘美容护理A股市场中那些具备高成长性和高价值的潜力企业,助力投资者更好地把握行业投资机会。 国内龙头绽放生机 过去的20年里,随着国民可支配消费的增长,中国化妆品市场规模呈现出高速增长的态势,已稳居全球化妆品消费国的首位。然而,自2023年以来,整个行业的发展略显平淡。 根据财信证券研报发布的数据,2023年全年,申万一级美容护理指数的涨跌幅为-31.96%,分别落后于上证综指、沪深300和创业扳指的29.18%、20.47%、13.09个百分点,这一表现位列申万31个子行业的末位,相较于2022年的排名下滑了26位。 另据国家统计局的数据,2023年前11个月,化妆品零售总额为3843亿元,同比增长4.7%。相比之下,同期社会消费品零售总额增长了7.2%。这是近几十年来,化妆品增长首次大幅落后于社会消费品零售总额。 尽管如此,国内化妆品市场依然展现出强大的发展潜力。随着国力的提升和消费者对国货的自信,再叠加线上渠道渗透提升的红利,国内品牌如珀莱雅(603605.SH)、华熙生物(688363.SH)、贝泰妮(300957.SZ)等企业凭借高品质和性价比,实现了逆势突围。在2023年的“双十一”购物节中,珀莱雅首次荣登天猫、抖音护肤品类的销售榜首,这一成就充分展示了国货品牌的影响力。 聚焦国内A股市场,上述国货也颇具实力。从市值角度来看,爱美客(300896.SZ)、珀莱雅、华熙生物、贝泰妮、锦波生物(832982.BJ)、敷尔佳(301371.SZ)、上海家化(600315.SH)、科思股份(300856.SZ)、丸美股份(603983.SH)、水羊股份(300740.SZ)位居前列。

其中,贝泰妮、敷尔佳、科思股份的市盈率相对较低,在20倍上下。市净率上,敷尔佳、上海家化、丸美股份、水羊股份在2-3倍左右,而华熙生物、贝泰妮、科思股份则不超过5倍。 市盈率和市净率是评估上市公司价值的两个重要砝码。当市盈率和市净率保持在一个较低的水平时,通常意味着市场对这些企业的估值相对较低,这或许暗示着这些企业具备更大的增长潜力和发展空间。但投资伴随风险,还需考虑其他因素,如公司财务状况。 研发与产品力加持,国货百花齐放 从营收角度来看,2023年前三季度,珀莱雅、上海家化与华熙生物形成了行业三巨头,业绩表现优异。在营收增速上,多家企业保持着双位数增长,其中锦波生物的增速更是达到了105.64%。

盈利性上,根据扣非净利润指标,爱美客、珀莱雅、科思股份位列前三,展现出强大的吸金能力。从增长率来看,锦波生物、科思股份增长势头强劲,增速分别达到179.77%、114.14%。其他企业如爱美客、珀莱雅、水羊股份、丸美股份同样表现出色,增速均达到45%以上。

尽管当前国内化妆品市场规模庞大,但市场竞争依然激烈。品牌之间为抢占市场份额而引发价格战,产品同质化程度高、消费者粘性较低等因素加剧了市场竞争。部分企业在业绩上也呈现出了负增长,这也提醒着行业需要不断创新和提高品质。 而发迹于互联网时代的国产化妆品牌,在经历了激烈的营销时代后,已经开始注重长期研发投入。2023年前三季度,华熙生物的研发费用排在首位,其次是贝泰妮及爱美客。

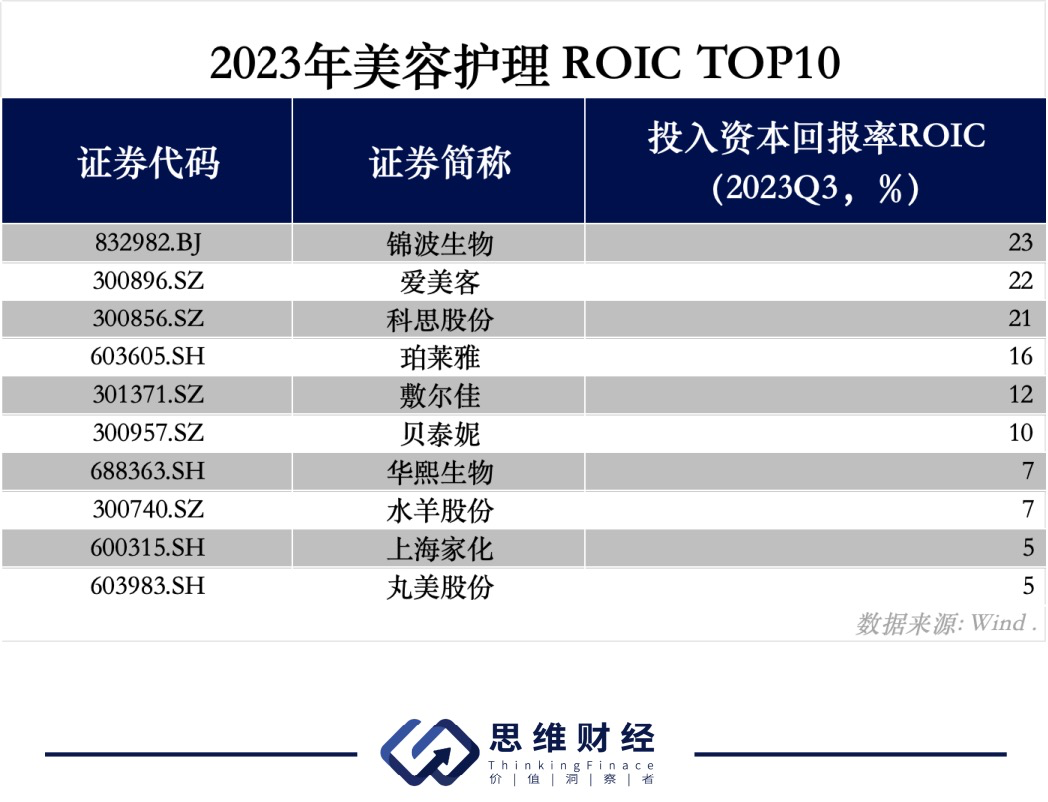

这种对研发和创新的重视,不仅有助于企业创造出更受消费者欢迎的好产品,还能在不影响企业正常运营的前提下,适当减少营销投入。 回顾中国美容护理数十年的发展历程,不可否认的是,国货化妆品一直在外资品牌的压力下艰难生存,中国化妆品市场的发展可谓是一段中外品牌不断博弈的历史。 然而,随着电商平台的迅猛崛起,国内化妆品市场的线上渠道占比急剧增加。在这场渠道变革中,国产品牌比国际品牌更快适应,他们凭借线上营销和年轻人对国产品牌的自豪感,迅速提升了品牌影响力。 以珀莱雅为例,它顺应时代发展潮流,在产品端、营销方式、渠道转变等重要节点作出了改变。例如,利用大单品驱动二次爆发、由单品牌发展至多品牌、从线下渠道发家销售发展至线上为主力等。2023年上半年,公司线上渠道销售额占比已提升至92%。在爆款单品战略的加持下,2023年一季度,其主品牌“珀莱雅”的营收突破50亿元。这些变革不仅展现了珀莱雅的敏锐市场洞察力和创新能力,也为其赢得了更多的市场份额和消费者认可。 更重要的是,国产品牌更了解中国消费者的需求和习惯,具备灵活的产品研发、广告宣传、产品定价调整的特性,能迅速应对市场变化。 到了2022年,国货品牌已具备了与国际品牌相抗衡的实力。据Euromonitor数据显示,中国品牌在2022年的市场占有率已经达到了49.1%。上述上市公司的一些财务指标反映出来的出色表现,也是国货品牌实力崛起的明证。 分化中寻找确定性 在评估企业的投资效益时,一个不可忽视的重要衡量标准是ROIC,即投入资本回报率。ROIC真实反映了企业在运用投入资本(包括股东权益和债务)的情况下,所获得的净利润与投入资本之间的关系。ROIC越高,企业在运用投入资本过程中所创造的净利润也就越多,投资效益也就越好。 2023年前三季度,在美容护理行业中,锦波生物、爱美客、科思股份、珀莱雅、敷尔佳、贝泰妮、华熙生物、水羊股份、上海家化、丸美股份这十家企业在这项指标中表现尤为出色。这些企业的ROIC稳定在5%-23%的区间,展现出了出色的投资收益。

回顾2023年,中国美容护理市场见证了“渠道变革、营销变革、消费变革”三浪叠加的时代加速到来。从上述企业的表现中不难看出,这些企业在产品研发、品牌建设、市场营销等方面进行了持续的投入和努力,从而在行业中脱颖而出,赢得了市场的广泛认可。 展望2024年,财信证券认为,长期来看,目前该赛道已经进入格局加速优化阶段,行业竞争加剧叠加流量红利见顶,行业增速或将持续放缓。外资品牌走弱,国货品牌分化加剧,“营销能力”和“研发能力”缺一不可。此外,管理差异性特点也逐渐凸显。建议关注持续增强品牌势能,调整营销策略,不断夯实新兴渠道领先优势,且具备扎实研发功底、多品牌矩阵的国货品牌。 上海证券预计2024年消费将延续复苏趋势,受2023年基数影响,预计总体社零增速前低后高,医美和化妆品等可选消费需求有望改善。 万联证券也表示,短期来看,受内外部环境影响,部分医美、化妆品龙头近期业绩出现放缓;但中长期来看,颜值经济下医美、化妆品需求仍然庞大,多项化妆品、医美相关法规发布,行业洗牌背景下合规化妆品、医美龙头公司将会受益。(思维财经出品)■ 责任编辑:共工社 |

头条阅读

最热资讯

精彩推荐

海报分享

海报分享