微众银行成立近10年来“最大罚单”的背后:去年营收增速放缓,不良率维持高位

|

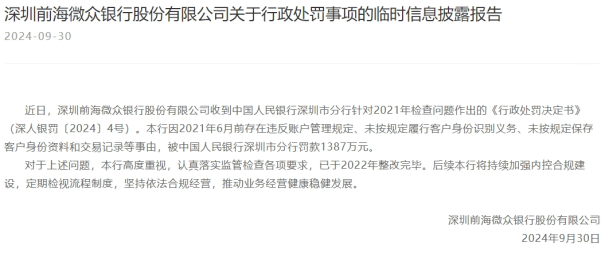

日前,国内民营银行“领头羊”微众银行收到一张“千万级”罚单,涉及5项违法违规事项,另有5位时任员工被处以不同程度地罚款。 证券之星注意到,这份罚单总金额超过1300万,不仅成为民营银行今年以来最大的一笔罚单,也是微众银行成立至今近十年来收到金额最大的一笔罚单。 与此同时,微众银行近些年业绩压力不小,虽然2024年中报迟迟未披露,但该行2023的营业收入增速从前几年的超30%大幅下滑至11%,净利润增速也有所放缓,不良率自成立以来就稳步上升,截至2023年,微众银行的不良率仍维持在1.46%的高位。 创历史记录的“千万级”罚单 9月30日,中国人民银行深圳市分行官网披露的一张罚单,让微众银行数年前的多项经营管理问题被曝光。 罚单显示,因违反账户管理规定、未按规定履行客户身份识别义务、未按规定保存客户身份资料和交易记录、未按规定报送大额交易报告或者可疑交易报告、与身份不明客户进行交易共计五项违规行为,被警告并处以1387万元罚款。 同时,时任该行的零售存款部业务规划实施室经理、小微企业金融部总经理助理等多名高管被罚,累计罚款金额24.75万元。 证券之星注意到,该笔罚单是2024年以来民营银行最大额的罚单,亦是微众银行自2014年成立近10年来最大的一笔罚单,涉及金额和受到“牵连”的员工人数也都创了记录。 几乎在罚单公布同时,9月30日,微众银行在官网对此做出回应,表示处罚事由发生在2021年6月前,上述问题已于2022年整改完毕。

不过,从时间线上来看,在微众银行所言整改完毕之后的两年里,该行分别因为租金贷贷后管理不到位、汽车贷款首付资金及附加消费贷款用途审核不到位,商用车贷款金额审核不严等不同违规事项受到了不同程度地处罚。 业绩增长放缓,不良率居高不下 公开资料显示,微众银行成立于2014年12月16日,是全国首家民营银行和互联网银行,由腾讯牵头发起设立。微众银行专注于为小微企业和普通居民客户提供金融服务,推出有微粒贷、微业贷、微车贷等产品,累计服务近4亿个人客户。 近几年,微众银行在一众民营银行中发展势头相对较好,无论是资产规模还是金融服务广度都位居同行前列,但去年却一改常态地出现业绩指标波动的情况。 证券之星注意到,2021年至2023年,微众银行营收增速分别为35.76%、31.03%、11.3%,2023年增速下降20个百分点;净利润增速分别为38.87%、29.83%、21.02%,虽然整体保持盈利,但势头有所减弱。 与此同时,2021年至2023年,微众银行资产质量在不断下降,报告期内,微众银行信用减值损失分别为96亿元、140亿元、142亿元;不良率则分别为1.2%、1.47%、1.46%。 值得一提的是,微众银行的不良贷款金额也在攀升。2021年至2023末,该行不良贷款金额分别为31.67亿元、49.7亿元、60.41亿元。 此外,虽然目前仍未披露2024年中报,但微众银行官网曾于8月30日披露2024年半年度第三支柱信息披露报告显示,在短短的三个月时间里,微众银行的三项资本充足率指标均较一季度末明显下滑。

其中,截至6月末,该行核心一级资本充足率和一级资本充足率均为12.21%,资本充足率为13.24%。而一季度末的对应数据为12.77%和13.81%。 资本充足率是衡量银行抵御风险能力的指标,仅仅一个季度,该行的资本充足率指标就肉眼可见的下滑,一定程度上说明该行在资本补充方面可能遇到问题,无论是内源性的盈利留存不足还是外源性融资受限。 同时,也可能意味着资产扩张过快或风险加权资产占比不合理上升,导致资本消耗加速。此外,还可能反映出银行面临信用风险上升,不良资产增多且资产质量有恶化趋势,市场风险和操作风险带来的压力也在增大。(本文首发证券之星,作者|赵子祥) 责任编辑:李欣桐 |

头条阅读

最热资讯

精彩推荐

海报分享

海报分享